更新日:2025年1月23日

私立大学、国立大学の学費は?学部ごとの授業料や必要な費用をお金のプロが解説

大学の学費はいくら必要になるのでしょうか?大学進学に伴う経済的負担は大きな懸念ですが私立大学と国立大学、それぞれの学科でかかる具体的な授業料、入学費、その他必要な費用や、資金準備の方法について紹介します。

- この記事の要点

-

- 大学の学費は私立か国公立か、私立の場合は学部学科で大きく異なる

- 私立大学は初年度の納付額が大きく、資金の準備が必要

- 高校入学以降は大学の学費を準備をする余裕がなく、早期からの準備が大切

-

この記事の監修者

-

ファイナンシャルプランナー(AFP/2級FP技能士)、消費生活アドバイザー、1級DCプランナー

山崎 俊輔

1995年中央大学法学部法律学科卒業。企業年金研究所、FP総研を経て独立。

商工会議所年金教育センター、企業年金連合会などで主任研究員を務める。

お金と幸せの関係(ファイナンシャル・ウェルビーイング)についてもこだわりがあり、単純に削るだけの節約ではなく、幸せをたくさん得るためのお金の使い方、貯め方を提案する。 -

1995年中央大学法学部法律学科卒業。企業年金研究所、FP総研を経て独立。

商工会議所年金教育センター、企業年金連合会などで主任研究員を務める。

お金と幸せの関係(ファイナンシャル・ウェルビーイング)についてもこだわりがあり、単純に削るだけの節約ではなく、幸せをたくさん得るためのお金の使い方、貯め方を提案する。

目次

大学の学費は学部学科によって異なり、設備費などもかかる

子どもの学費準備の最後の山は大学や専門学校等です。義務教育として基本的に無償で授業を受けられる小中学校、高校無償化の恩恵が拡大し授業料負担軽減が図られている高校と、教育費負担を減らす取り組みがある一方で、むしろ大学の4年間は負担を自分で行う部分が高まります。

以前からも教育費負担において、大学の4年間が子の総学費の半分近くを占めているといわれるほどでしたが、そのインパクトはさらに強まっているといえるでしょう。

まず、基本的なところを確認しておきましょう。

学費負担は進路、特に私立と国公立で大きく変わります。私立は文系か理系かで学費設定が異なります。特に医学・歯学・薬学など医療系の学部学科は高い授業料設定となっており、卒業まで6年を要することが多くなることにも留意が必要です。

子どもの進路を希望どおり叶えてあげたいといっても、学費の面では大きく違ってくることになるので、気をつけておく必要があります。

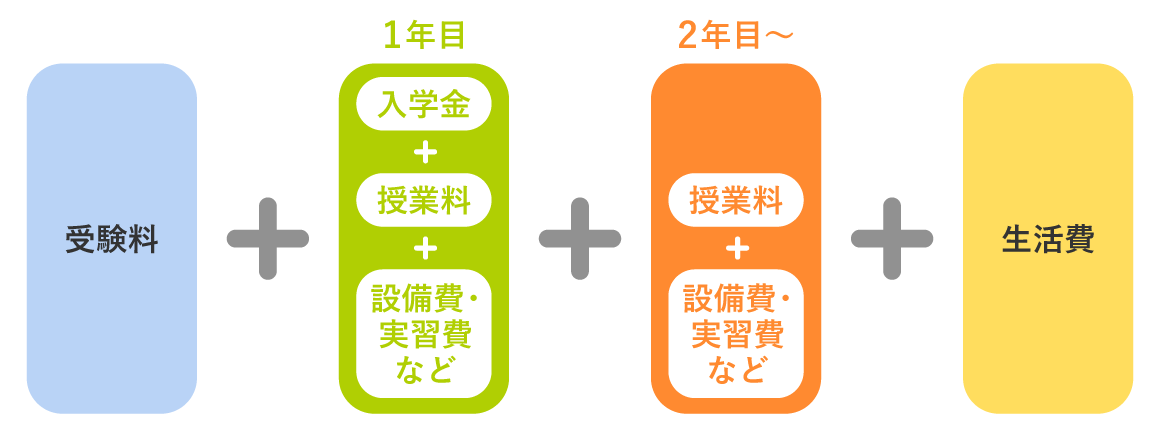

典型的な学費費用の構造をみてみましょう。

まず、授業関連費用としては、入学にあたって試験費用や入学金が必要となり、毎年授業料を納めます。これに加えて設備費などを求められることもあります。費用負担としては、初年度の納付額が上積みされることが特徴です。また、学生生活の範囲が大きく広がってくることもあり、生活費等の支出も小さくありません。

私立大学の学費はどれくらいか

私立大学の学費として、文部科学省「令和5年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果」によると、初年度の納付金の合計は以下の通りです。

私立大学初年度の納付金

| 学部 | 初年度の納付金 |

|---|---|

| 文系学部 | 119.5万円 |

| 理科系学部 | 153.0万円 |

| 歯科系学部 | 482.2万円 |

| その他学部 | 146.1万円 |

文系と理系では約2割アップ、文系と医学・歯学・薬学系の学部では4倍以上と大きく違いがあることが分かります。また、学校ごとの違いも大きいものがあります。

それぞれ内訳を「入学料」「授業料」「施設設備費」に分けたものが下表です。

私立大学の学費内訳

| 学部 | 入学料 | 授業料 | 施設設備費 |

|---|---|---|---|

| 文学部 | 22.4万円 | 82.7万円 | 14.4万円 |

| 理科系学部 | 23.5万円 | 116.3万円 | 13.3万円 |

| 歯科系学部 | 107.7万円 | 286.4万円 | 88.1万円 |

| その他学部 | 25.1万円 | 97.8万円 | 23.2万円 |

大学入学2年目以降は授業料と施設設備費を納めることになり、文系学部のイメージとして学費は「約100万円×4年」+「入学時20万〜30万円」くらいが学費のイメージということになります。

実際には通学費、教科書代などがかかりますので、これに40万〜50万円くらいを上乗せしておく必要があります。

また、受験シーズンは複数校を受け、複数校に入学金を納付することもあります。入学を辞退した場合であっても、入学金は原則として戻ってきませんので、受験状況によっては初年度の費用が多くなるケースもあります。入学諸費用は、もう少し多めに見積もっておく必要もあるでしょう。

国公立大学の学費はどれくらいか

国公立大学の学費について確認してみます。まず、国立大学は文部科学省が定めた標準額があり、法人化に伴い、若干の差はあるものの学校ごとに大差はないのが特徴です。基本的に施設設備費は国公立ではありませんが、大学の定めにより実習費などがかかることはあります。また学部での授業料の違いはありません。

公立大学の学費

| 入学料 | 37.4万円 |

|---|---|

| 授業料 | 53.6万円 |

イメージとしては学費が「年55万円×4年」+「入学時約40万円」ということになります。こちらも通学費や教科書代などが別途上乗せされますので、40万〜50万円くらいの上乗せを想定しておくといいでしょう。

学費以外の費用も月3万〜4万円くらいはかかる

キャンパスライフにかかる費用で、中高生と大きく異なることは「次の受験」がないことです。これはつまり塾や予備校の費用が別途上乗せされることがないことを意味しています。

特に中学3年、高校3年では、年間の学費相当くらいの費用を別途支払っていることもありますが、大学ではそれを4年生で考える必要はありません。

あえていえば、就職に役立つ資格試験などを受験する費用や教科書代があるかもしれませんが、高校3年時に予備校に払う通学費ほどではないでしょう。大学のカリキュラム内で、資格取得のための講座が含まれることもあり、上手に活用したいものです。

一方で、学費以外にかかると指摘した年間40万〜50万円分くらいの費用、月あたりにして3万〜4万円くらいですが、これは交通費・教科書代、研修やゼミ合宿等に参加する費用などが含まれます。タブレットないしパソコンを初年度で必要とすることもあるでしょう。

留学する場合、大きな費用負担となる

また、大学在学中での大型出費として考えられるものに、海外留学があります。

海外留学は「どこへ行くか」「期間はどれくらいか」「現地で収入を得るか(ワーキングホリデー等)」によって大きく費用が異なってきます。

情報提供サイトもたくさんありますので参照していただければと思いますが、100万円程度に収まる場合もあれば、300万円以上ということもあります。

また近年の円安傾向、滞在国の物価上昇などの影響により、現地通貨での必要額を確保するためには円ではもっと多く必要となるケースも考えられます。思った以上に費用がかかる可能性に注意が必要でしょう。

海外留学は子どもの見識を広め、また能力を高めるチャンスですが、費用の確保や留学の判断は慎重に行いたいものです。

資金準備の方法

さて、大学の学費等資金準備はどのように考えていけばいいでしょうか。

早めに考えたい資金準備

高校と大学の7年間は連続して学費負担が続く、家計にとっては厳しい時期です。まず、高校3年間の学費のやりくりを苦労しながら大学4年分の学費を貯金する、というのも難しいことがあげられます。

つまり準備の「リミット」は、中学3年までということです。実際には学習塾の負担増などが中3で生じるので、中学2年をリミットとしてもいいくらいです。

また、準備したお金が十分でない場合、そこまででがんばって貯めた資金を、高校の3年間で先に使ってしまうことになりますが、そうなると実際の負担額が高額である大学の4年間はさらにやりくりが大変なことになります。

これはつまり、一番最後にかかってくる大きな学費負担の準備を考えるのは、早ければ早いほど良いということです。それこそ、子どもが未就学のころから見据えてコツコツと資産形成していくことが理想的です。

ここで意識したいのは幼保無償化の取り組みにより負担が軽減された小学校入学前の3年間です(幼稚園の3年、あるいは保育園の3〜5歳時クラスの3年間が無償化の対象期間)。小学校入学時点ではなくさらに3年早く、学費準備をスタートさせるのが理想的です。

学資保険や積立制度を活用する

もし早期に準備開始ができるのであれば、学資保険や積立定期預金、積立投資信託などを活用して毎月一定額を積み立てし続けられます。

学資保険は大きな利回りを期待することはできませんが、大学の入学年度にまとまった資金が手に入るように加入しておき、コツコツと積み立てをできれば、大学の学費負担に一定のメドがたちます。また、親に万が一のことがあった場合には保険金の支払いが大きな支えとなるでしょう。

全額を保険に頼る必要はなく、実際にも積み立ての定期預金、積み立ての投資信託(NISA制度の活用が望ましい)なども併用しながら資金準備をしていく家庭が多いようです。

とにかく高校より大学の学費の負担が大きいことを考えると、早めの準備開始を考え、少しでも資金確保に取り組みたいところです。

直前になって考えたい資金準備

大学の学費は金額が高いこともあり、全額をその年の年収からまかなうことは難しいでしょう。一方で進路によって学費の総額の変動も大きいことは準備を難しくする要因でもあります。

そうなると「事前準備した分」+「同一年内の年収から確保した分」でも不足する分は、なんらかの手当が必要になってきます。

大きく分けると

・奨学金の利用

・教育ローンの利用

・返済不要の給付制度の活用※年収等要件あり

などが考えられます。

奨学金制度

日本学生支援機構の調べでは、大学(昼間部)の学生のほぼ半数が何らかの形で奨学金制度を利用しているという調査もあります。

代表的な奨学金制度は

・日本学生支援機構(JASSO)の奨学金

・大学独自の奨学金制度

・地方公共団体、企業や団体等による奨学金制度

などです。このうち大学独自の奨学金制度は成績優秀者を対象とした返済不要とする制度を設けている場合もあります。また、地方自治体や民間奨学団体の奨学金制度の枠は比較的小さいものの、貸付条件が恵まれていることもあり、検討をしてみたいところです。

利用実態として大きいのは日本学生支援機構の奨学金制度になります。返済が必要な貸与奨学金を中心としつつも、経済的に困難である場合などを対象とした返済不要の給付奨学金の制度も用意しています。

貸与奨学金は、利子の付かない第一種奨学金、利子の付く第二種奨学金があり、入学時の一時金として貸与する入学時特別増額貸与奨学金(利子付)が用意されています。また、学力基準、家計基準を満たすことなどの要件も設定されています。

教育ローン

教育ローンは日本政策金融公庫の教育一般貸付、いわゆる国の教育ローンと、銀行がそれぞれ設定している教育ローンなどがあります。

教育ローンは奨学金と併用することもできますし、在学中は返済を据え置き、金利のみ支払うというような融通も利く仕組みとなっています。また、他のローンと比べても低金利での借入ができることはメリットです。

一方で、教育ローンに依存すると子の卒業後に返済に時間を要するため、自身の老後資金準備が行えない場合や、退職金で完済を行い、老後資金が減少することもあるので、計画的な借入・返済が大切です。

多子世帯、所得の状況によっては 大学無償化制度も活用

大学の学費負担について無償化の取り組みが第一歩を踏み出しています。とはいえ、現状では住民税の非課税世帯を中心に設定されており、誰もが利用できるものではないことに注意が必要です。前述の奨学金制度の項目で紹介した日本学生支援機構が行います。

年収の目安をみると、両親、本人(18歳)、中学生の4人家族の例で、年収270万円までが住民税非課税対象世帯となり、私立大学の例で、入学金約26万円、学費約70万円までが減免され、自宅通学で月38300円、自宅外で月75800円が給付されます。

年収が増えるに従い、支給額が3分の2、3分の1と縮小し、年収が約380万円を超えてきたところで給付はなくなります。

まだまだ、年収制限は低く、対象となる人は多くはないものの、経済的に困難な状況であっても子の進学意欲をかなえてあげたいというような場合は、大きな力となりますので、知っておきたい制度といえます。

これに加え、2023年12月には「こども未来戦略」が閣議決定され、2025年度より多子世帯(扶養する子が3人以上)の大学無償化が始まります。こうした取り組みにも注目してみてください。

子の目指す進路、不安をすっきりさせて応援しよう

子が社会人となって巣立っていく最後の期間となるのが大学の4年間です。そして金額的には最大の山場がやってきます。

ここをどうやりくりしていくかは、その先の自分自身の老後にも影響してきます。教育資金をローンに大きく委ねてしまうと、その分自分たちのセカンドライフの資金準備にも影響が出てくるからです。

近年では、子の大学卒業時点で自分がもう60歳代ということも増えています。そうなると、子の卒業後に自分の老後に備える期間も短くなってしまいます。

だとすれば、早期で学費準備をスタートさせることが大切です。大学というと遠い将来のことと思えてピンとこないかもしれませんが、むしろ気づいたときが、準備をスタートするチャンスです。

高校が学費負担の流れにあるとはいえ、大学の負担を誰もが軽減される方向性はまだ見えていません。また確認してみたとおり「学費以外」の負担も少なくありません。

もし、学費準備の不安や、ライフプランの見直しを考えるのであれば、ファイナンシャルプランナーのようなお金の専門家に相談をしてみるというのもひとつの選択肢です。一度現状を洗い出して見直しができれば、できることがはっきりしますし、不安もすっきりするはずです。

専門家にお金のお悩みを相談したい

保険以外にも家計の見直しや資産形成の方法など、お金に関するさまざまな相談ができます。

お気軽にご利用ください。

ファイナンシャルプランナー無料相談

専門資格を持つファイナンシャルプランナー(FP)にオンラインで相談ができます。

ライフプラン表を用いた、プロの視点での課題分析から、家計の見直しやNISAやiDeCoを使った資産形成の方法などの提案を受けることができます。

-

大学の学費は学部学科によって異なり設備費などもかかる

-

私立大学の学費はどれくらいか

-

国公立大学の学費はどれくらいか

-

学費以外の費用も月3万〜4万円くらいはかかる

-

資金準備の方法

-

子の目指す進路、不安をすっきりさせて応援しよう