- 保険を学ぶ

更新日:2025年11月10日

結婚したときの保険選び

結婚して家族を持つと、ご自身のことだけなく、夫婦のことを考えた保険を検討する必要が出てきます。

このページでは、結婚後の生命保険の選び方や見直しのポイントについて詳しく解説します。

結婚後に想定されるリスクと必要な保障

結婚すると、支出や収入が独身時代とは変わるため、住まいや生活にかかるお金について考える方も多いと思います。

保険についても、独身時代とは必要な保障が変わってくるため、見直しや加入を検討するいい機会となります。結婚後に想定されるリスクを把握し、それに対する必要な保障について確認しましょう。

-

死亡のリスク

主に必要な保障

遺族の生活費への備え

重要度:★★★

片働きの場合、収入が減少することにより、遺族が現状と同じ生活を維持することが困難になる恐れがあります。共働きの場合、遺族の収入によりますが、現状と同じ生活を維持することが困難になる恐れはあまりありません。

-

病気・ケガのリスク

主に必要な保障

治療費などへの備え

重要度:★★★

病気やケガは、いつ自分の身に起こるかわかりません。入院によってかかる費用は、治療費、手術費用などがあります。入院した場合、収入が減少し支出が増えるため、家計に影響が出る恐れがあります。

-

老後のリスク

主に必要な保障

老後資金の備え

重要度:★☆☆

老後の生活では、公的年金が主な収入となります。しかし、働いていたときに比べ収入が減少してしまう可能性が高く、十分な貯蓄がない場合、生活資金が不足し、ゆとりある生活を送れない恐れがあります。

今人気の生命保険がわかる!

結婚したら、まずは加入している保険を見直しましょう

結婚すると、独身の頃とはお金に関することが支出・収入両面で変わってきます。

支出面では、結婚を機に独身時代と違った場所や間取りで結婚生活をスタートさせる「住まい」が大きく関係してきます。通勤に便利な立地にある物件や、夫婦2人分のスペースを確保できる物件を選ぶことによる、住居費の上昇が往々にしてあります。

収入面でも、結婚を機とした退職や働き方の変化で収入額に影響が及ぶことがあります。パートナーが退職し収入が減ることで、家計を引き締めなければならない人もいれば、共働きで世帯単位では収入増となり、家計に余裕が生じる人もいます。

そして、自分あるいはパートナーが病気になった場合や、万一のことがあった場合など、いざというときへの備えも考えておく必要があります。

保険を見直すメリット・デメリット

結婚を機に保険を見直すメリットのひとつは、結婚後の状態に合わせた保障にしておくことで、必要な保障にだけ備えられることと、これまでに加入していたムダな保障を省けることです。適切な保障にしておけば、何かあったときでも、それまでと同様の生活を家族が送れるようになります。

反対にデメリットは、見直しにより、より大きな保障が必要とわかった場合には、保険料の負担が新たに増えることです。しかし、万一のときや病気やケガになったときのことを考えると、見直さないこと自体のデメリットのほうが大きいといえるでしょう。

名義変更や受取人変更

保険を見直しておきたい理由には、保険の名義変更をしておきたい、ということも含まれます。結婚して、名字が変わったり、住所が変わったりした場合には、これまで加入していた保険は変更手続きが必要になります。旧姓の生命保険料控除の証明書では、そのまま年末調整の手続きできない場合もあるなど不具合も生じるのです。さらに、いざ病気のときや万一のときに、すぐには給付金や保険金を受け取れない可能性さえあります。

また、終身保険や定期保険などの生命保険に加入している場合には、独身のときは親の名義であった保険金受取人をパートナーに変更しておいたほうがよいでしょう。なぜなら結婚をすると遺族保障や葬儀費用はパートナーのための備えになるため、そのままにしておくと、相続のときに困ることになりかねないからです。

さらに、医療保険やがん保険では、病気やケガによって自分では給付金を請求できないような場合などに代わりに請求できる「指定代理請求人」も変更しておくとよいでしょう。

どちらも、結婚したらなるべく早く保険会社や代理店に連絡して手続きをしておきましょう。

今人気の生命保険がわかる!

死亡リスクに備える

必要保障額の具体例と加入事例をチェック

夫(30歳)、妻(30歳)の2人家族で、今、夫に万一のことがあった場合、妻が65歳になるまでの死亡リスクの必要保障額を試算してみました。夫婦の働き方(職業)が違う2つのケースについて紹介します。

- 片働きの場合

- 共働きの場合

-

前提条件

- 夫:30歳(会社員)、妻:30歳(専業主婦)、子供:なし

- 遺族生活費は10万円とする

- 家賃(住宅ローン)は月額10万円とする

- 葬儀費用は、200万円とする

- 遺族年金に加算される中高齢寡婦加算は、夫死亡時に妻40歳未満で、子供がいないため支給なし

- 遺族厚生年金の受給額は、月額5万円とする

- 現時点で万一のことがあった場合の収入減少リスクについて、定年退職予定の65歳まで35年間の必要保障額を計算しています。

支出

小計 生活費 4,200万円 家賃 4,200万円 教育費 - 葬儀費用 200万円 合計 8,600万円 −収入

小計 遺族年金 2,100万円 児童手当 - 合計 2,100万円 =必要保障額6,500万円万一のことがあった場合、妻がパートなどで年100万円の収入を得ることができた場合

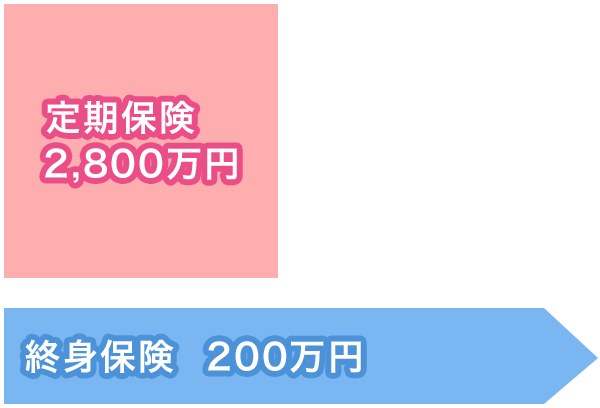

(収入:年100万円×35年=3,500万円)→必要保障額3,000万円保険の加入事例(夫)

- 生活費などを目的として・・・定期保険※に加入

今後、子供の誕生など家族構成に変化があった場合や、住宅購入時には見直す可能性があるため、一定期間の保障で見直しがしやすい定期保険を選択しています。 - 葬儀費用を目的として・・・終身保険に加入

加入する保険 月払保険料 定期保険:2800万円

(保険期間10年)2,994円 終身保険:200万円(65歳払済) 3,972円 合計 6,966円 結婚後の家賃や生活費などすべての支出は夫の給与収入でまかなえており、年間収支(収入ー支出)はプラスで貯蓄ができているご家庭のケースでも、夫に万一のことがあると、妻の生活は一変します。

支出は、夫の支出に相当する額が減りますが、妻は夫の扶養から外れるため社会保険料の支払い義務が生じます。

収入は、妻が65歳になって自分の老齢基礎年金を受け取り始めるまでは、子供がいないために遺族厚生年金に限られます。

そのため、万一後はパートなどで年100万円の収入を得ることを前提としても、それまでと同様の生活水準を維持するためには資金が不足することがわかります。この不足資金と葬儀費用が、生命保険で備えるべき金額になります葬儀費用としていつかは必要になる資金のため、一生涯保障の終身保険で備えます。

-

前提条件

- 夫:30歳(会社員)、妻:30歳(会社員)、子供:なし

- 遺族生活費は10万円とする

- 家賃(住宅ローン)は月額10万円とする

- 葬儀費用は、200万円とする

- 妻の収入は月額18万円(定年は65歳)とする

- 遺族年金に加算される中高齢寡婦加算は、夫死亡時に妻40歳未満で、子供がいないため支給なし

- 遺族厚生年金の受給額は、月額5万円とする

- 現時点で万一のことがあった場合の収入減少リスクについて、定年退職予定の65歳まで35年間の必要保障額を計算しています。

支出

小計 生活費 4,200万円 家賃 4,200万円 教育費 - 葬儀費用 200万円 合計 8,600万円 −収入

小計 妻の収入 7,560万円 遺族年金 2,100万円 児童手当 - 合計 9,660万円 =必要保障額▲1,060万円(マイナス1,060万円)保険の加入事例(夫)

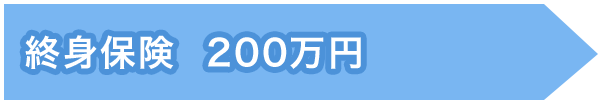

- 葬儀費用を目的として・・・終身保険に加入

加入する保険 月払保険料 終身保険:200万円(65歳払済) 3,972円 合計 3,972円 結婚後の家賃や生活費などすべての支出は夫の給与収入でまかなえており、年間収支(収入ー支出)はプラスで貯蓄ができているご家庭のケースです。

夫に万一のことがあった場合に、妻は独身時代と同じ家賃と生活費で暮らそうという考えを持っているため貯蓄もでき、退職金も期待できます。

そのため、夫が生命保険で備える金額は、葬儀費用のみで足りることがわかりました。(上記の加入事例では、妻の退職金を含まず計算しております。)葬儀費用としていつかは必要になる資金のため、一生涯保障の終身保険で備えます。

上記は子供がいない場合の例ですが、子供の誕生など家族構成が変わるときは保障額の見直しが必要です。子供が誕生後の必要保障額について詳しく知りたい方は「出産したときの保険選び」を参考にしてください。

また、住宅を購入し団体信用生命保険に加入していれば、家賃(住宅ローン)の分を必要保障額から削減することができます。持ち家の場合の必要保障額について知りたい方は「住宅購入したときの保険選び」をご覧ください。

今人気の生命保険がわかる!

病気やケガのリスクに備える

病気やケガのときの保障について見ていきましょう。生命保険文化センター令和4年度「生活保障に関する調査」によると、入院をして高額療養費制度利用後の自己負担費用※の平均は19.8万円です。しかし、自己負担費用が30万〜50万円の人の割合は10.1%、50万〜100万円未満は5.8%、100万円以上は3.0%と、高額になった人の割合も少なくありません。 また、自己負担費用の総額を入院日数で除した1日あたりの自己負担費用は平均で20,700円です。

入院をすると家計には大きな負担がかかります。会社員であれば「傷病手当金」で負担は軽減できますが、医療保険で病気やケガに備えることも考えておくといいでしょう。

自己負担額分をすべて医療保険でカバーしようとすると保険料が高くなってしまうため、入院1日あたりの入院給付金が5,000〜10,000円を目安に検討してみましょう。

さらに、病気やケガで療養期間が長期に及ぶと、本来何事もなければ得られていた収入が減少する場合もあるため、その点も意識しておきたいところです。特に自営業や住宅ローン返済中の人は、長期療養のリスクに備えて「就業不能保険」も検討してみましょう。

- 過去5年間に入院し、自己負担費用を支払った人(高額療養費制度を利用した人+利用しなかった人(適用外含む)が、直近の入院時の自己負担費(高額療養費制度を利用した場合は利用後の金額。治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品などを含む。)

今人気の生命保険がわかる!

老後のリスクに備える

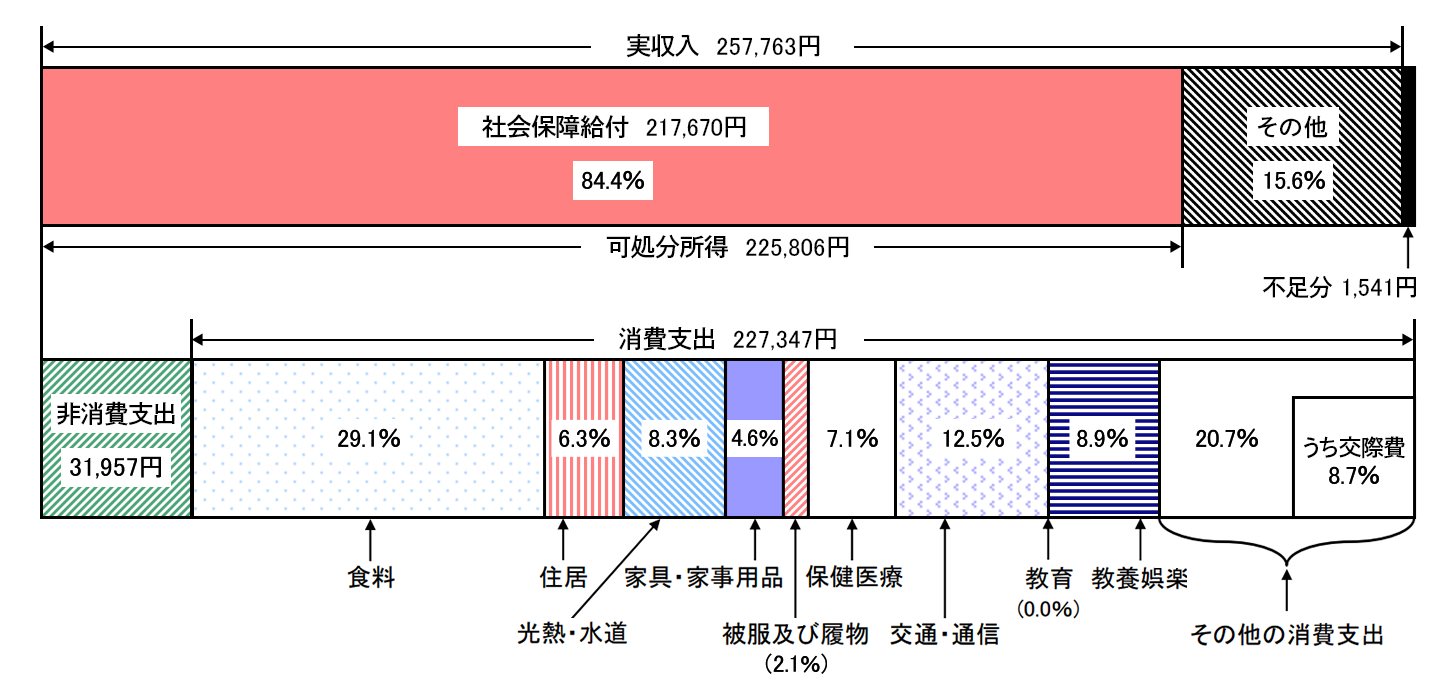

総務省の「家計調査報告(令和6年)」によると、高齢夫婦無職世帯(65歳以上の夫婦のみの無職世帯)の支出は、月額28.7万円(税金・社会保険料の3.0万円含む)です。

対して実収入の平均額は約25.3万円(社会保障給付22.5万円含む)ですので、月3.4万円(年41万円)不足することがわかります。

老後にゆとりのある生活を望むのであれば、収入のある現役時代に準備しておく必要があります。その準備方法のひとつが個人年金保険です。個人年金保険を活用することで、預貯金よりも有利に準備できます。なぜなら個人年金保険料には、個人年金保険料控除という所得控除(最高4万円)があり、年末調整または確定申告で税金の軽減(節税)ができるからです(個人年金保険料控除を受けるには、税制適格特約をセットするなど、一定の条件があります)。

なお、この控除は生命保険などの生命保険料控除、医療保険などの介護・医療保険料控除とは別枠となっています。

今人気の生命保険がわかる!

まとめ

結婚をするということは、家族が増えることです。その結果、独身の頃とは異なり、家族の将来に責任が生じます。結婚を機に、家族の将来を見つめ、そして、何かがあっても今の生活が続くようにお互いのために、なるべく早く保険を見直しましょう。

カカクコム・インシュアランスでは、保険の無料相談を行うことができます。

今人気の生命保険がわかる!

保険を学ぶ

- 保険の選び方

- 保険の選び方

- 新社会人の保険選び

- 結婚したときの保険選び

- 出産したときの保険選び

- 住宅購入したときの保険選び

- シニア世代の保険選び

- 自営業の保険選び

- 独身・ひとり親家庭の保険選び

-

結婚後に想定されるリスクと必要な保障

-

結婚したら、まずは加入している保険を見直しましょう

-

死亡リスクに備える

-

病気やケガのリスクに備える

-

老後のリスクに備える

-

まとめ