- 保険を学ぶ

更新日:2025年6月26日

住宅購入したときの保険選び

念願のマイホーム購入!生命保険を見直すいい機会です。必要な保障と不要な保障について検討してみましょう。

住宅購入後の生命保険の選び方や、見直しのポイントをくわしく解説します。

目次

住宅購入後に想定されるリスクと必要な保障

住宅の購入は人生で一番大きな買い物と言われており、住宅ローンを抱える今後の生活に不安を感じている人もいるかと思います。

住宅購入後に想定されるリスクを把握し、それに対する必要な保障について確認してみましょう。

-

死亡のリスク

主に必要な保障

遺族の生活費への備え

重要度:★★★

亡くなられた場合、団体信用生命保険によって、住宅ローンの残債は全額返済されますが、収入減少により遺族が現状と同じ生活を維持することが困難になる恐れがあります。

-

病気・ケガのリスク

主に必要な保障

収入減少への備え

重要度:★★★

病気やケガは、いつ自分の身に起こるかわかりません。長期療養となった場合、収入が減少し、現状の生活の維持、住宅ローンの支払いが困難になる恐れがあります。

-

老後のリスク

主に必要な保障

老後資金の備え

重要度:★☆☆

住宅ローンの返済期間が老後にまで及ぶ場合、60歳以降の継続雇用や再就職で給与が下がる可能性があり、住宅ローンを払い続けることが困難になる恐れがあります。

今人気の生命保険がわかる!

住宅購入後の生命保険 見直しのポイント

団体信用生命保険とは

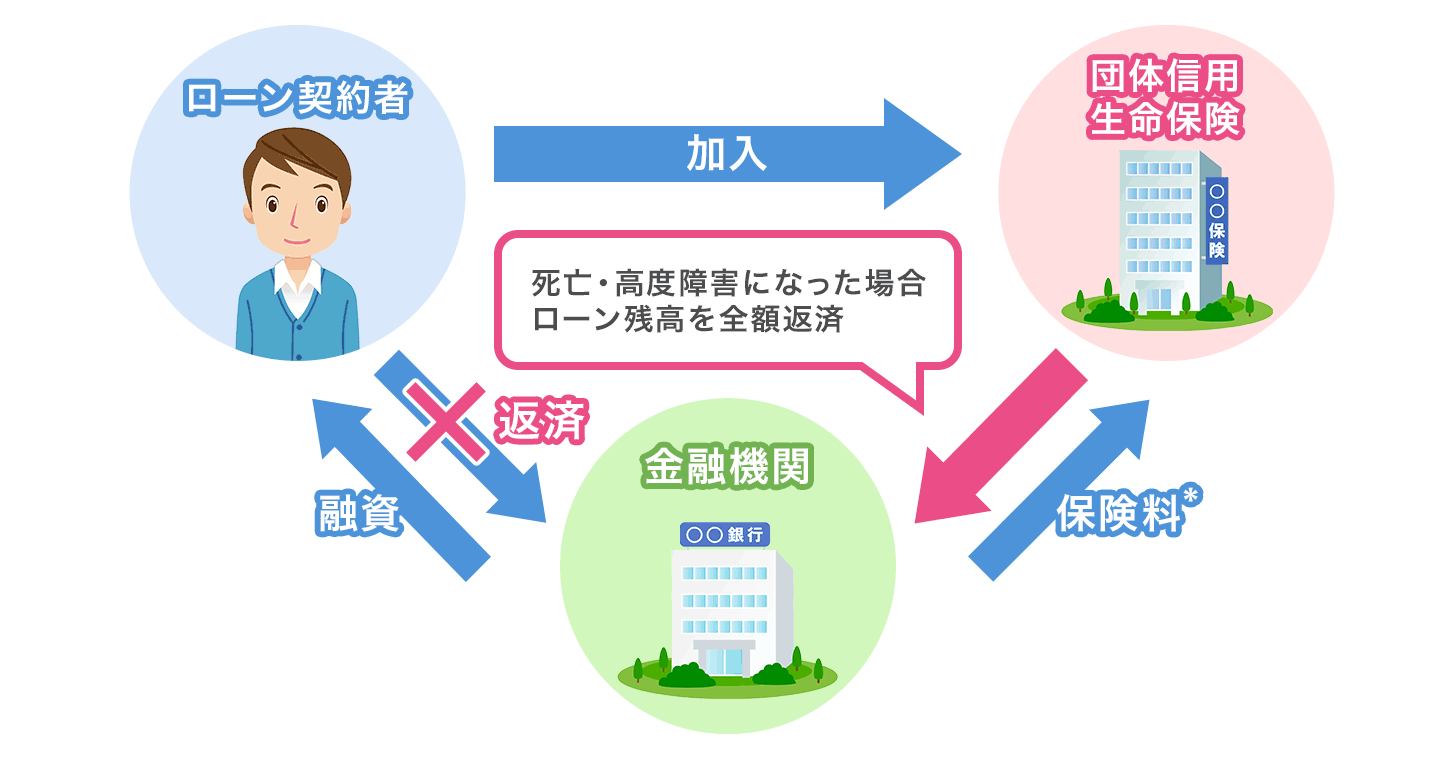

団体信用生命保険(以下、「団信」とします)は、住宅ローンを借りた人が、死亡するか高度障害状態になった場合に、ローン残高を全額返済して貰うための保険です。ローンの契約者に万一のことがあった場合に、家族に負債を残さないための重要な仕組みです。

生命保険では、年齢、性別などで異なる死亡率をもとに保険料が決められるのに対し、団信は、住宅ローンの残債に一定の率を掛けた額を金利に上乗せして徴収します。年齢と無関係に保険料が決まるので、年齢の高い人にとっては、生命保険の保険料より有利に感じることがあります。

団信は、もしもの際に住宅ローンの残債だけを一括返済してくれる仕組みで、残された家族の生活費を保障しているわけではないため、団信に加入しているからといって、生命保険が不要になるわけではありません。

加入している死亡保障を見直そう

世帯主が生命保険に入っていて、その後、住宅のローンを組んで団信の契約を行った場合、それまでの生命保険の保険金に含まれていた住居費(アパート等の賃貸料)の保障がいらなくなるはずです。

団信に加入したら、団信契約者の生命保険(死亡保険金)を、賃貸料の金額を目安に減らす検討を行うとよいでしょう。

今人気の生命保険がわかる!

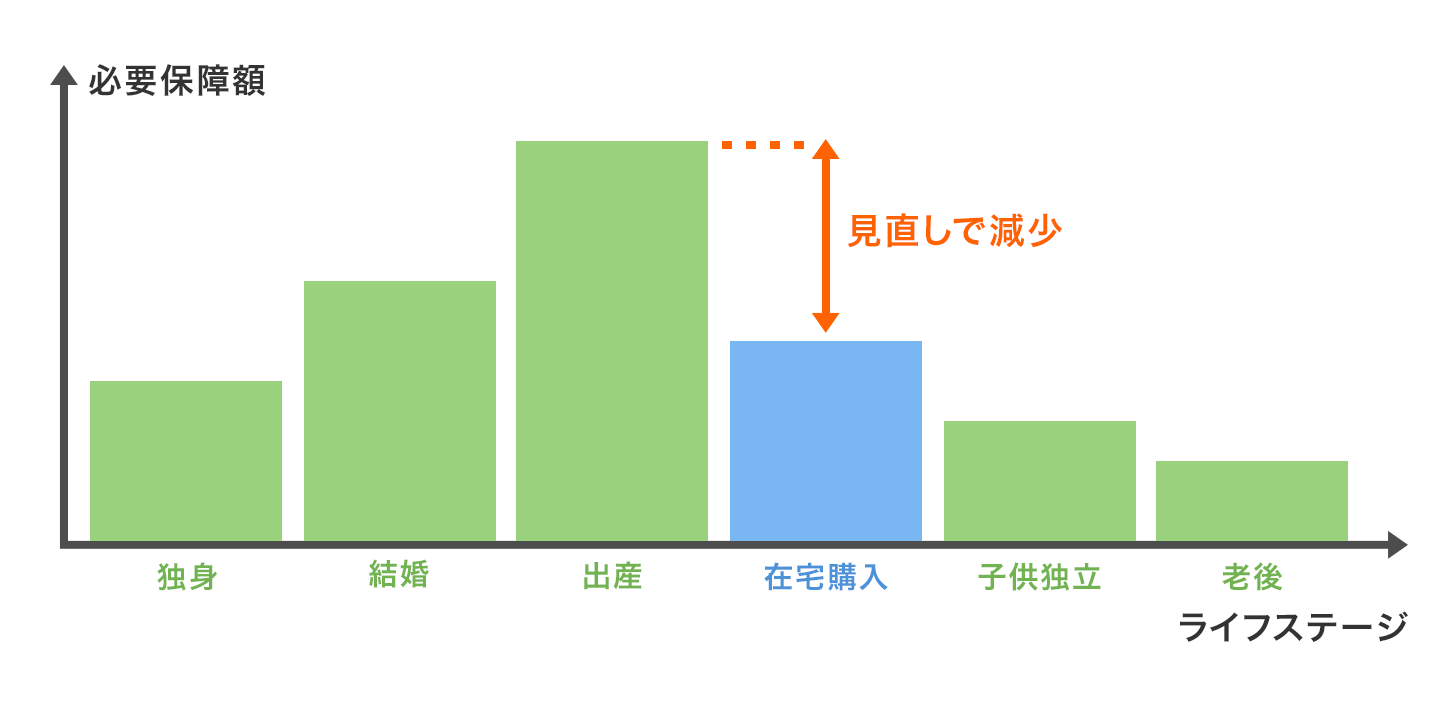

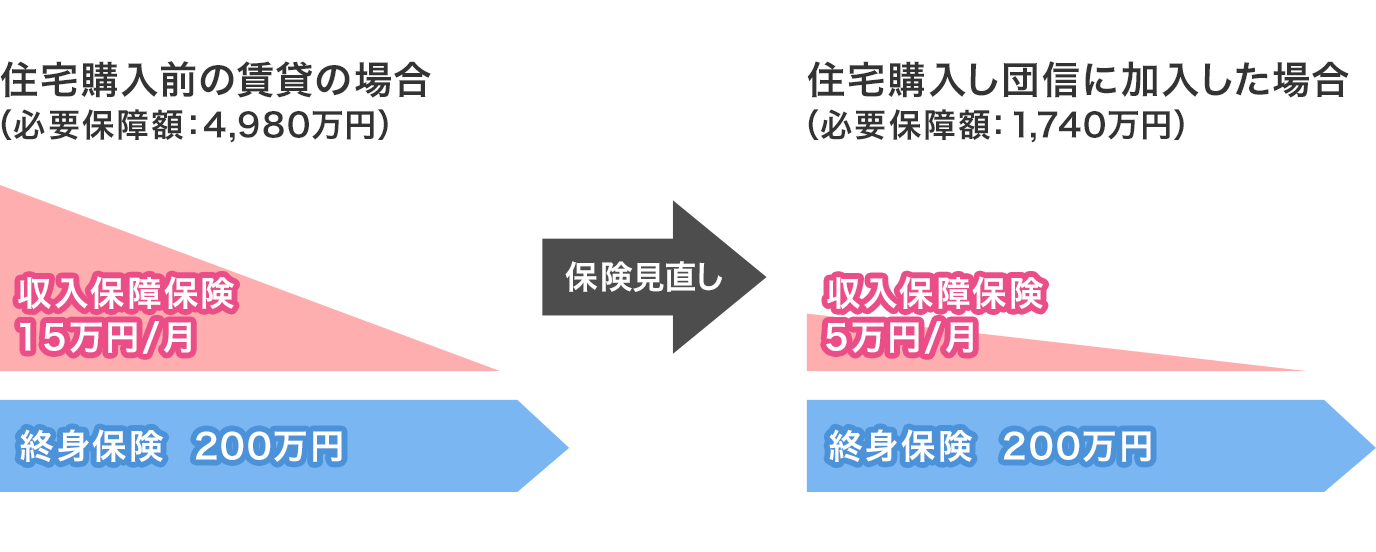

団信に加入すると必要保障額は減少する

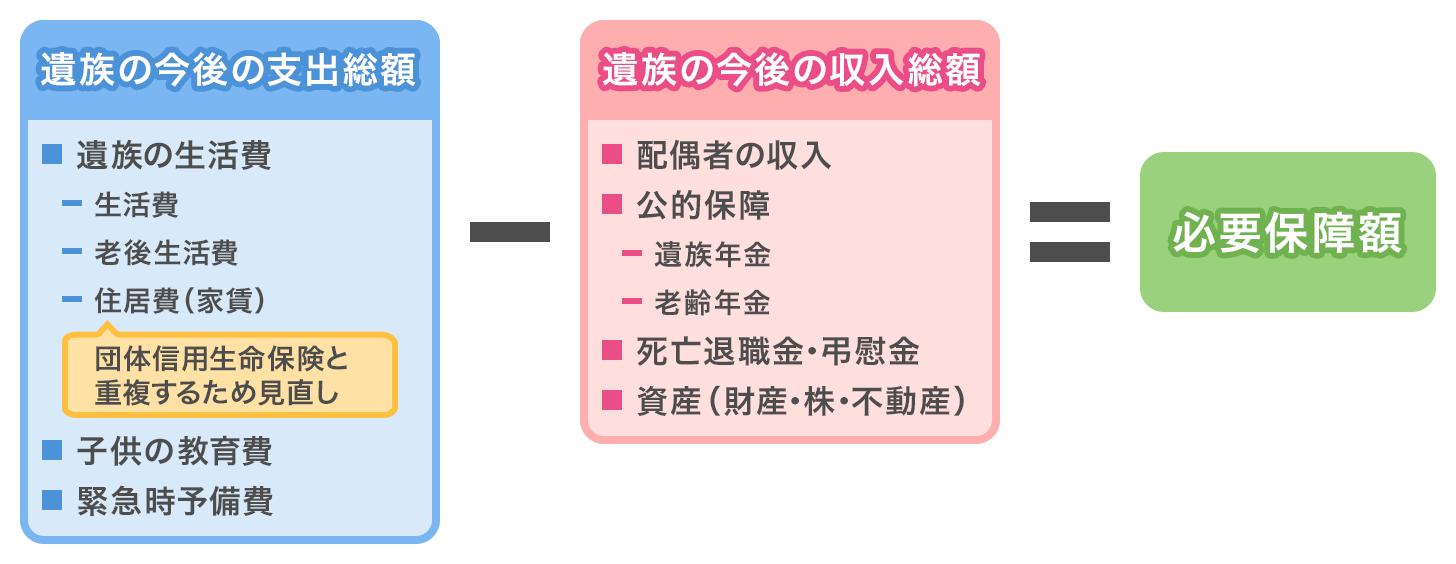

世帯主にもしものことがあった場合に、残された家族に必要とされる金額を必要保障額といいます。必要保障額は、以下の式で計算することができます。

すでに加入中の保険において、この住宅費分の保障をかけていた場合は団信の保険と重複していることになります。

この重複分を見直すことで保険料の負担を抑えられます。

住宅ローンで住宅購入の際は、「生命保険(死亡保障)」を見直すようにしましょう。

必要保障額は、子どもが社会人になるまでとか、配偶者が年金受給できるようになるまでなど、期間を限った条件で計算するとよいでしょう。

必要保障額のシミュレーションをしたい人は「必要保障額の計算」ページをご覧ください。

今人気の生命保険がわかる!

死亡リスクに備える

必要保障額の具体例と加入事例をチェック

夫(38歳)、妻(35歳)、子ども(5歳と2歳)の4人家族で、今夫に万一のことがあった場合、妻が65歳になるまでの必要な死亡保障額を試算してみました。夫婦の働き方(職業)が違う2つのケースについて紹介します。

- 片働きの場合

- 共働きの場合

-

前提条件

- 夫:38歳(会社員)、妻:35歳(専業主婦)、子ども:5歳と2歳

- 遺族生活費は25万円とする

- 家賃(住宅ローン)は月額10万円とする

- 子どもの教育費は、1人あたり1,000万円とする

- 葬儀費用は、200万円とする

- 遺族年金の受給額は、末子18歳までは月額15万円、18歳以後の中高齢寡婦加算は月額5万円とする

- 現時点で万一のことがあった場合の収入減少リスクについて定年予定の65歳までの27年間の必要保障額を計算しています。

支出

小計 生活費 8,100万円 家賃 3,240万円 教育費 2,000万円 葬儀費用 200万円 合計 13,540万円 −収入

小計 遺族年金

(中高齢寡婦加算)4,150万円 児童手当 350万円 合計 4,500万円 =必要保障額9,040万円住宅購入し団信に加入した場合は、支出項目の家賃(住宅ローン)部分が団信によりカバーされるため除くことができます。

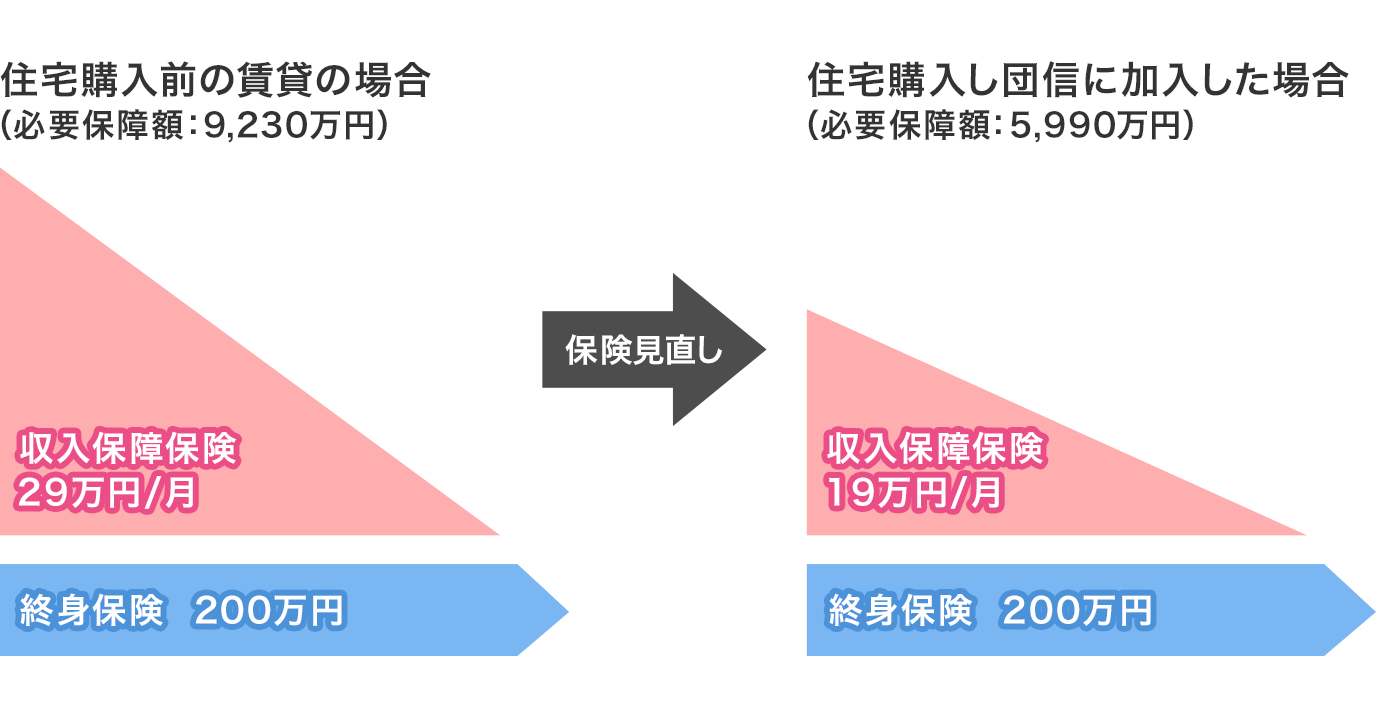

団信加入後の必要保障額はこちら!→必要保障額5,800万円保険の加入事例

- 生活費および教育費などを目的として・・・収入保障保険に加入

- 葬儀費用を目的として ・・・終身保険に加入

-

加入する保険 月払保険料 収入保障保険:年金月額29万円

(65歳満了)

(契約直後の受取総額:9,072万円)14,821円 終身保険200万円

(65歳払済)4,804円 合計 19,616円 - 2025年6月時点の情報

-

加入する保険 月払保険料 収入保障保険:年金月額19万円

(65歳満了)

(契約直後の受取総額:5,832万円)9,666円 終身保険200万円

(65歳払済)48,044円 合計 14,470円

上記検討の結果、夫が死亡した後も家賃の支払いが続くと、9,040万円とかなりの金額が不足することがわかります。

この不足分を死亡保険などで準備しておく必要があります。

ただし、子どもの成長とともに教育費が減るなど、必要保障額は年々減少する傾向にあります。この状況に対しては、子どもが社会人になるまで月額一定の保険金がお給料のように支払われる、収入保障保険が適しています。

そのほか、葬儀費用としては期限が想定できないが必ず発生する費用として、一生涯保障の終身保険で備えます。さて住宅ローンを組んで住宅を購入した場合、万一の際には、団信で住宅ローンが一括返済されます。

この結果、元の必要保障額より家賃相当分(家賃10万円×12カ月×27年=3,240万円)を除いた、5,800万円が団信加入後の必要保障額になります。したがって、収入保障保険の保険金額を年金月額28万円から18万円に変えることができます。

毎月の保険料負担も約5,000円安くすることができるので、65歳満了までの27年間で考えると合計約167万円の保険料を抑えることができます。- 保険料に関してはあくまでの一般的な数値のため、喫煙の有無や健康状態によって金額がかわることがございます。ご自身の金額をお知りになりたい場合は、無料相談をご利用ください。

-

前提条件

- 夫:38歳(会社員)、妻:35歳(会社員)、子ども:5歳と2歳

- 遺族生活費は25万円とする

- 家賃(住宅ローン)は月額10万円とする

- 子どもの教育費は、1人あたり1,000万円とする

- 葬儀費用は、200万円とする

- 妻の収入は月額15万円(定年は60歳)とする

- 遺族年金の受給額は、末子18歳までは月額15万円、18歳以後の中高齢寡婦加算は月額5万円とする

- 現時点で万一のことがあった場合の収入減少リスクについて定年予定の65歳までの27年間の必要保障額を計算しています。

支出

小計 生活費 8,100万円 家賃 3,240万円 教育費 2,000万円 葬儀費用 200万円 合計 13,540万円 −収入

小計 妻の収入 5,400万円 遺族年金

(中高齢寡婦加算)4,150万円 児童手当 350万円 合計 9,000万円 =必要保障額4,540万円住宅購入し団信に加入した場合は、支出項目の家賃(住宅ローン)部分が団信によりカバーされるため除くことができます。

団信加入後の必要保障額はこちら!→必要保障額1,300万円保険の加入事例

- 生活費および教育費などを目的として・・・収入保障保険に加入

- 葬儀費用を目的として ・・・終身保険に加入

-

加入する保険 月払保険料 収入保障保険:年金月額15万円

(65歳満了)

(契約直後の受取総額:4,860万円)8,055円 終身保険200万円

(65歳払済)4,804円 合計 12,859円 - 2025年6月時点の情報

-

加入する保険 月払保険料 収入保障保険:年金月額5万円(65歳満了)

(契約直後の受取総額:1,620万円)3,230円 終身保険200万円

(65歳払済)4,804円 合計 8,034円

上記検討の結果、夫が死亡した後も家賃の支払いが続くと、妻が会社員などで働いていたとしても、4,540万円が不足することがわかります。

この不足分を死亡保険などで準備しておく必要があります。

ただし、子どもの成長とともに教育費が減るなど、必要保障額は年々減少する傾向にあります。この状況に対しては、子どもが社会人になるまで月額一定の保険金がお給料のように支払われる、収入保障保険が適しています。

そのほか、葬儀費用としては期限が想定できないが必ず発生する費用として、一生涯保障の終身保険で備えます。さて住宅ローンを組んで住宅を購入した場合、万一の際には、団信で住宅ローンが一括返済されます。

この結果、元の必要保障額より家賃相当分(家賃10万円×12カ月×27年=3,240万円)を除いた、1,300万円が団信加入後の必要保障額になります。妻の収入があり、住宅を購入しているとなると、保険で準備するべき金額はかなり減りました。したがって、収入保障保険の保険金額を年金月額15万円から5万円に変えることができます。

毎月の保険料負担も約5,000円安くすることができるので、65歳満了までの27年間で考えると合計約155万円の保険料を抑えることができます。- 保険料に関してはあくまでの一般的な数値のため、喫煙の有無や健康状態によって金額がかわることがございます。ご自身の金額をお知りになりたい場合は、無料相談をご利用ください。

今人気の生命保険がわかる!

団体信用生命保険で保障されない病気やケガのリスク

団信の場合だけでなくほかの生命保険でも同様ですが、金銭的に一番困るのは、世帯主が働けなくなり無収入になってしまったのに、保険金が受け取れない場合です。

病気やケガで長期療養などになった場合

会社員であれば、病気やケガで働けなくなった場合、公的医療保険から「傷病手当金」としてそれまでの給与の3分の2の金額が1年半支払われます。

しかし、その後も仕事に復帰できない場合には、収入が途絶えてしまいます。

働けなくなるリスク全般を保障する保険として、就業不能保険(所得補償保険)があります。

保険料はそれなりにかかりますが、住宅ローンの残債が多額に残っている期間は、就業不能保険(所得補償保険)に加入することで、働けなくなった際のリスクに備えることができます。

一方、最近の団信には三大疾病や八大疾病を保障するものが登場しています。

がんと診断されるなど所定の条件を満たせば、住宅ローンの債務が一括弁済される保障内容となっています。

団信の場合は、1,000万円を超える多額なローンを弁済する場合でも、ローン残高に金利0.24%(1,000万円のローンなら年間2.4万円)を上乗せするだけで三大疾病罹患時の保障が得られます。もしくは、追加した保障分の保険料を別途口座から引き落とされるケースもあります。

団信が一般的なものでカバー範囲が死亡・高度障害状態のみで心配な人は、三大疾病保障保険(※)や特定疾病保障保険などに加入することができますが、その分高額な保険料が必要になってくるでしょう。

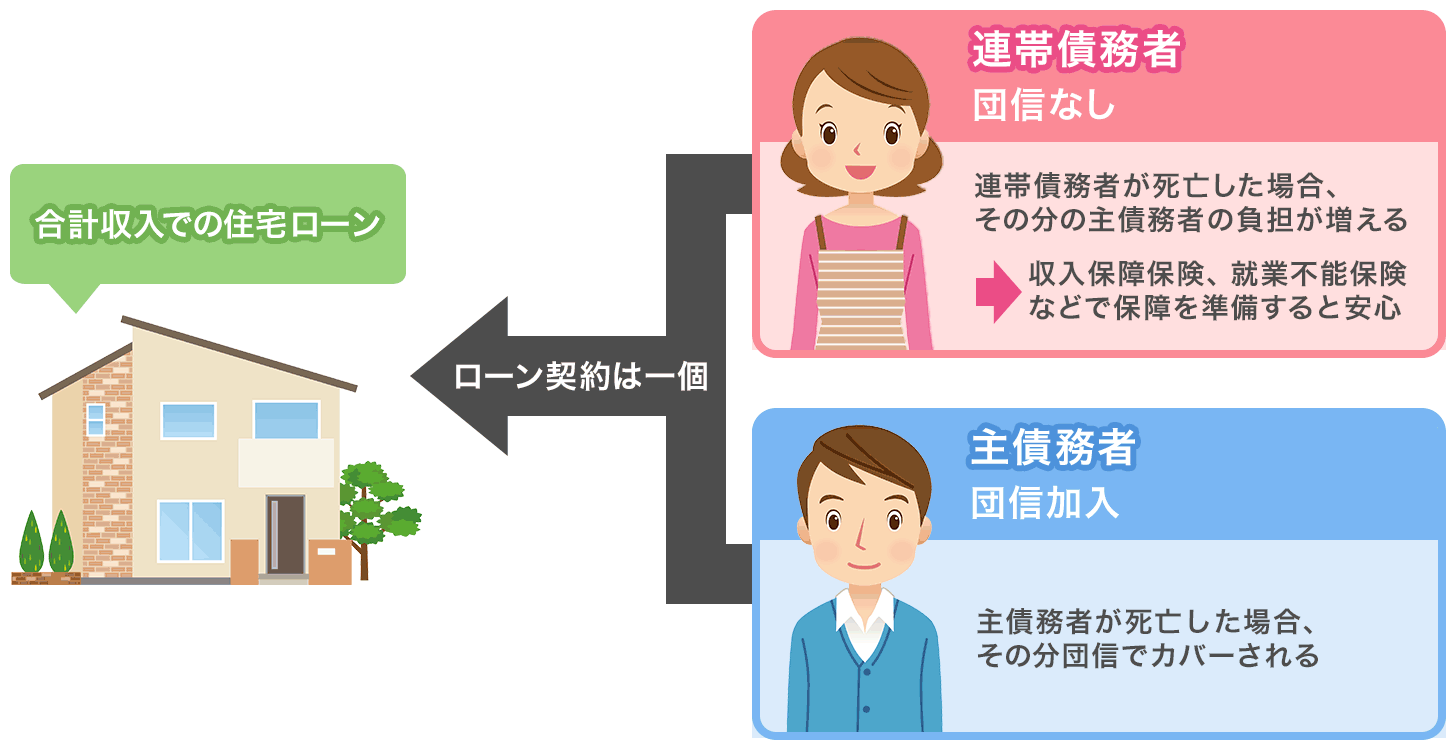

住宅ローンを配偶者などと2人で借りる場合

共働きが増え、夫婦それぞれが住宅ローンを組むケースも増えてきました。夫婦で別々に住宅ローンを借りる場合(ペアローン)には、個別に団信に加入することができます。

一方、夫婦の収入合計をもとに住宅ローンを借り、夫婦どちらかが主債務者となり、もう一方は連帯債務者、あるいは連帯保証人となることもできます。

この場合、主債務者のみが団信に加入可能です。

しかし、連帯債務者の収入もローンの返済に使われるのに、団信には加入していないため、連帯債務者の収入が無くなった場合、返済に窮する可能性があります。

こうしたケースでは、金融機関から要請がなくても、独自に、連帯債務者もしくは連帯保証人を収入保障保険、就業不能保険などに加入させ、万一に備える必要があります。

今人気の生命保険がわかる!

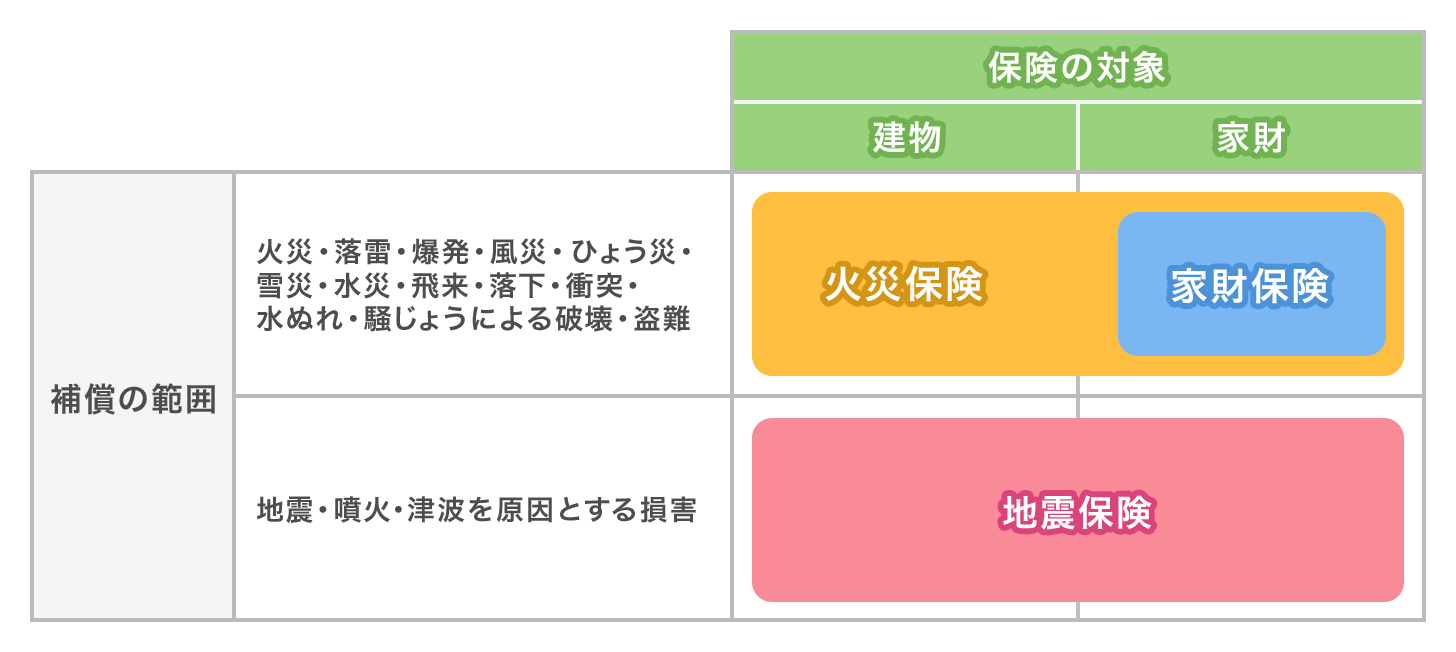

住宅購入時にほかに必要な保障とは

住宅の受ける損害リスクへの対応・・・火災保険、家財保険、地震保険

住宅の受ける損害には、火災、落雷、破裂・爆発、風災、ひょう災、雪災、水災など、さまざまなものがあります。

これらの損害に対しての補償のために、火災保険が使われます。家財を補償する場合は、家財保険に加入する必要があります。

地震による住宅や家財への損害には、地震保険の加入が必要です。

住宅ローンを融資する際に銀行が「所定の条件を満たす火災保険へ加入すること」を義務づけている場合があります。

なぜなら銀行が住宅ローンを融資する場合、銀行はその建物と土地を担保に融資をします。住宅ローンを完済する前に、火災事故などが発生すると、銀行は担保を失ってしまいます。そのため、住宅ローンの返済期間中は、所定の火災保険に加入する事を条件としている金融機関が多くあります。

2022年より火災保険の契約期間が最大5年までとなったため、補償が切れることのないよう5年ごとに更新を行う必要があります。

火災保険の補償の対象は多岐に渡ります。一括補償ではなく、建物の立地条件などによって必要性の低い補償をはずすことで、保険料を抑えることができます。

今人気の生命保険がわかる!

老後のリスクに備える

老後資金対策・・・個人年金保険

住宅ローンの返済期間が老後にまで及ぶ場合、老後資金への対策も必要です。

60歳以降の継続雇用や再就職で給与がかなり下がる場合、年金を満額貰える65歳までの間、住宅ローンを払い続けることに困難を感じる場合もありえます。

退職金をあてにできない場合には、住宅ローンと老後資金の両立のためにも、早いうちから、資金の準備をする必要があります。

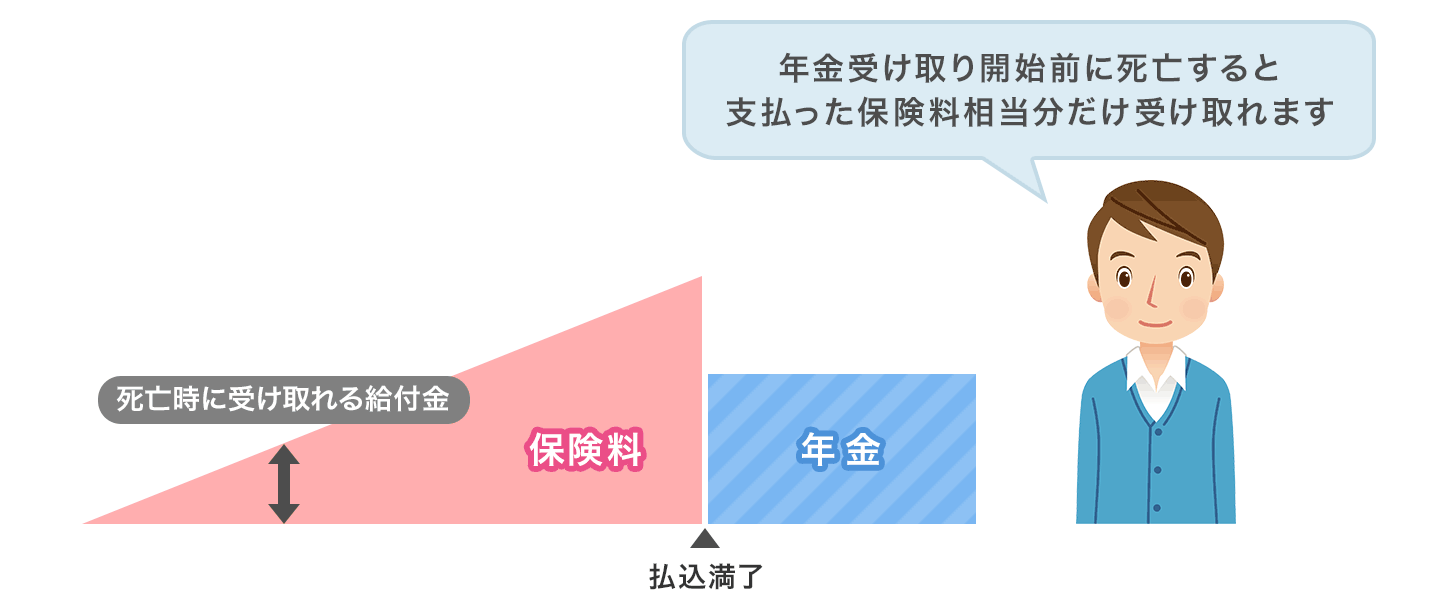

老後資金準備に、保険を使う場合には、代表的なものに個人年金保険があります。

個人年金保険は、死亡保障がない分、保険料総額に対し満期時の保険金の増え方が大きい保険です。昨今の低金利下で、以前に比べ保険金の増え方が少ないですが、老後資金対策としては有効な手段です。

個人年金保険のほかにも、養老保険や終身保険などを活用して積立することもできます。

養老保険は、積立期間中に死亡保障があり、満期時には死亡保険金と同額の満期給付金が受け取れるものです。しかし、昨今の低金利の影響で、満期給付金が、掛金総額を下回る商品があるのが実情です。

低解約返戻金型終身保険は、保険料払込期間中の解約返戻金を低く設定し保険料を通常の終身保険より抑えた商品です。保険料払込満了後は解約返戻金が増え、自分の好きなタイミングで解約して返戻金を活用することができます。

住宅購入後の保険見直しにより、保険料を削減できた分を老後資金の準備に充てることもひとつの考えです。

今人気の生命保険がわかる!

まとめ

住宅ローンを利用した住宅購入と団信への加入により、一般的に家計支出が増加する一方で、必要保障額は減少します。

そこで、加入済みの保険で住宅費分の保障もかけていた場合、団信の保険と重複することとなるため、重複分の見直しにより保険料の負担を減らせる可能性が高くなります。

住宅ローンで住宅購入して、保険の見直しをしていない人は、一度生命保険会社や保険の無料相談で確認してみるとよいでしょう。

また、団信だけでは、病気やケガなどにより働けなくなり収入が途絶える場合はカバーできないのが一般的です。

死亡保障だけでなく、入院などに対する医療保険や休業時の補てんをする就業不能保険なども必要に応じて検討してみましょう。

今人気の生命保険がわかる!

保険を学ぶ

- 保険の選び方

- 保険の選び方

- 新社会人の保険選び

- 結婚したときの保険選び

- 出産したときの保険選び

- 住宅購入したときの保険選び

- シニア世代の保険選び

- 自営業の保険選び

- 独身・ひとり親家庭の保険選び

-

住宅購入後に想定されるリスクと必要な保障

-

住宅購入後の生命保険 見直しのポイント

-

団信に加入すると必要保障額は減少する

-

死亡リスクに備える

-

団体信用生命保険で保障されない病気やケガのリスク

-

住宅購入時にほかに必要な保障とは

-

老後のリスクに備える

-

まとめ