�X�V���F2025�N10��23��

�Еی��͔N�������ŏ����T��������H

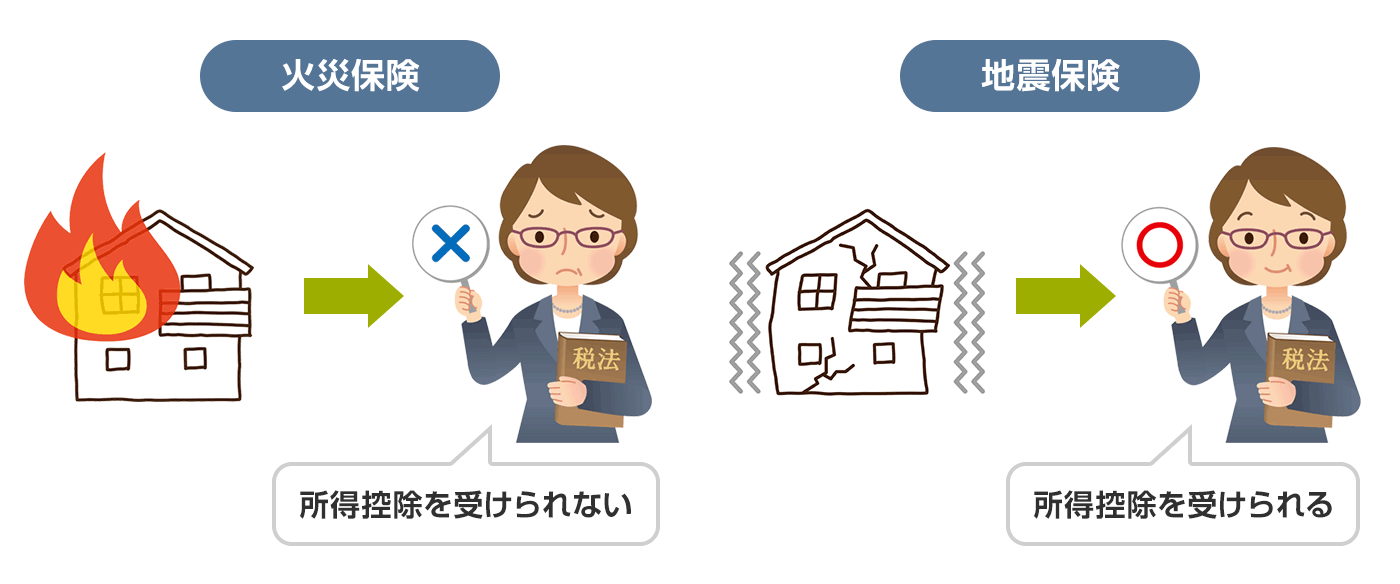

�Еی��́A�N�������ŏ����T��������̂ł��傤���H

�����ی����Õی��ɉ������Ă���ꍇ�͏����T�������܂����A�Еی��͕ی����T���̑ΏۂɂȂ�̂��ǂ����A�ڂ���������܂��B

- ���̋L���̗v�_

-

- �Еی��݂̂̉����ł́A�N�������ŏ����T�������Ȃ�

- �n�k�ی��ɉ������Ă���ꍇ�́A�N�������Œn�k�ی����T���̑ΏۂɂȂ�

- ���ݏZ��ł́A�������Ă���ƍ��ی��ɒn�k�ی������Ă���ꍇ�A�n�k�ی����T���̑ΏۂɂȂ�

- ���̗v�����������̉Еی��́A���������Q�ی����T���̑ΏۂɂȂ�

-

���̋L���̊ďC��

-

�t�@�C�i���V�����E�v�����i�[�A������Ѓv���`�i�E�R���V�F���W������ CFP®���i

���R �O�b

�������Q�ی���Ђł̑㗝�X�x���Ɩ��A�s�s��s�ł̎��Y�^�p�A�h�o�C�X�E�Z��[���R���Ɩ����o�ēƗ��B1�l�ł������̐l���S�L���ōK���Ȑl���𑗂��T�|�[�g���Ƃ��āA�u�������A���M�Ɩ��A�ʑ��k��ʂ��āA�����Ɍ������Ȃ������ɂ��Ă̐��������ƒm���M���Ă���B

-

�������Q�ی���Ђł̑㗝�X�x���Ɩ��A�s�s��s�ł̎��Y�^�p�A�h�o�C�X�E�Z��[���R���Ɩ����o�ēƗ��B1�l�ł������̐l���S�L���ōK���Ȑl���𑗂��T�|�[�g���Ƃ��āA�u�������A���M�Ɩ��A�ʑ��k��ʂ��āA�����Ɍ������Ȃ������ɂ��Ă̐��������ƒm���M���Ă���B

�ڎ�

�ڎ����J��

�Еی��͔N�������ŏ����T�������Ȃ�

�Ђ⎩�R�ЊQ�ɔ����āA�Еی��ɉ������Ă�����͑����ł��傤�B

�Еی��́A�ȑO�͔N�������ŏ����T�������܂������A2006�N�i����18�N�j�̐Ő������ŁA���Q�ی����T�����p�~����܂����B

����ɂ��A2007�N�i����19�N�j�P���P���ȍ~�A�Еی��͏����T���̑Ώۂ���O��A�N�������ŏ����T�������Ȃ��Ȃ�܂����B

���������Q�ی��́A�o�ߑ[�u�ŏ����T���̑ΏۂɂȂ�

���Q�ی����T���͔p�~����܂������A2007�N�i����19�N�j�P���P���ȍ~�A�o�ߑ[�u������Ă��܂��B

��̓I�ɂ́A�ȉ��ɋL�ڂ����v�����������̉Еی��_��̕ی����́A���������Q�ی����T���̑ΏۂƂȂ�A�����T�������܂��B

- ���������Q�ی����T���̑ΏۂƂȂ�v��

-

- 2006�N�i����18�N�j12��31���܂łɌ_���������Ă��邱��

- �����Ԗߋ�������A�ی����Ԃ܂��͋��ϊ��Ԃ�10�N�ȏ�̌_��ł��邱��

- 2007�N�i����19�N�j�P���P���ȍ~�ɂ��̑��Q�ی��_��Ȃǂ�ύX���Ă��Ȃ�����

���̂悤�ɁA���������Q�ی��ɊY������ی��ɉ������Ă���ꍇ�́A�������������T���̑ΏۂɂȂ����߁A���g�̉������Ă���ی����Ώۂ��ǂ����m�F���Ă݂�Ƃ悢�ł��傤�B

���l�C�̉Еی����킩��I

�n�k�ی��͔N�������ŏ����T��������

���Q�ی����T�����p�~���ꂽ����ŁA�n�k�ی����T�����V���ɐ݂����܂����B

�T���̑ΏۂƂȂ�_��́A2007�N�i����19�N�j�P���P���ȍ~�ɋ��Z�p�Ɖ��i�����j�Ɛ����p���Y�i�ƍ��j��⏞�̑ΏۂƂ���n�k�ی��_���ł��B

�Ȃ��A�n�k�ی��͒P�Ƃʼn����ł��Ȃ����߁A�Еی��ƃZ�b�g�Ō_�邱�ƂɂȂ�܂����A�n�k�ی����T�����K�p�����̂́A�n�k�ی��ȂǂɊY������ی�����|���̂��ł��B

�Еی��݂̂̉����ł́A�N�������ŏ����T�������܂���B

���̂ق��A�n�k�ی����T������ۂɒm���Ă����������Ƃ��Q�Љ�܂��B

�P�ڂ́A�⏞�̑ΏۂƂȂ錚�����v�w���L���`�ł����Ă��A�Еی���n�k�ی��̌_��҂͂P�l�̂��߁A���������������_��҂ɂ���Ƃ悢�_�ł��B

�Ȃ��Ȃ�A�ݐi�ېŐ��x�ɂ���ď����������قǏ����ł͍����Ȃ邩��ł��B���̂��߁A�����̍��������ی������x�����A�����T�������ق����A���ߐłɂȂ���ꍇ������܂��B

�Q�ڂ́A���ݏZ����n�k�ی����T��������_�ł��B

���ݏZ��̏ꍇ�A���_�ɉЕی��ւ̉��������߂��܂����A���̓��e�͎�ɁA�ƍ��ی��Ǝ؉Ɛl�i��������ɂ�j�����ӔC�ی��ł��B���̕⏞�ɉ����āA�n�k�ی��̂��Ă���ƍ��ی��ɉ������Ă����ꍇ�A�n�k�ی����T�������܂��B

���̂悤�ɁA�����Ƃ����݂����킸�A���Z�Z��Œn�k�ی��ɉ������Ă���ꍇ�́A�n�k�ی����T���̑ΏۂƂȂ�܂��B

���l�C�̉Еی����킩��I

�n�k�ی����T���̍T�����x�z

�n�k�ی����T���̍T���z�́A�P���P������12��31���܂ł̂P�N�ԂɎx�������ی����Ȃǂ���Ɍv�Z���܂��B

�����N���̕ی������ꊇ�����ɂ����ꍇ�́A�u�ꊇ���ی������ی����ԁi�N�j�v�̌v�Z���ŎZ�o�����ی������A���N�̏����T���̑ΏۂƂȂ�܂��B

�n�k�ی����T���z�̌v�Z���@

�n�k�ی����̍T���z�́A���L�̕\�P�A�Q�ɓ��Ă͂߂ĎZ�o�ł��܂��B

��̓I�ɂ́A�P�N�ԂɎx�������n�k�ی������T���~�ȉ��̏ꍇ�A�����łɂ�����T���z�͎x�����z�̑S�z�A�Z���ł̏ꍇ�͎x�����z�̔��z���T���z�ƂȂ�܂��B

�������A�n�k�ی����A���������Q�ی����ōT���z�̌v�Z���@���قȂ邽�߁A���ӂ��Ă��������B

�\�P �����łɂ�����n�k�ی����T���z�̌v�Z���@

| �N�Ԏx���ی����z | �T���������z | |

|---|---|---|

| �@�n�k�ی��� | 50,000�~�ȉ� | �x�����z�̑S�z |

| 50,000�~�� | �ꗥ50,000�~ | |

| �A���������Q�ی��� | 10,000�~�ȉ� | �x�����z�̑S�z |

| 10,000�~��20,000�~�ȉ� | �i�x�����z�~1/2�j�{5,000�~ | |

| 20,000�~�� | �ꗥ15,000�~ | |

| �@�A�A����������ꍇ | �| |

�@�A�A�̍T���z�̍��v �����50,000�~ |

�\�Q �Z���łɂ�����n�k�ی����T���z�̌v�Z���@

| �N�Ԏx���ی����z | �T���������z | |

|---|---|---|

| �@�n�k�ی��� | 50,000�~�ȉ� | �x�����z�~1/2 |

| 50,000�~�� | �ꗥ25,000�~ | |

| �A���������Q�ی��� | 5,000�~�ȉ� | �x�����z�̑S�z |

| 5,000�~��15,000�~�ȉ� | �i�x�����z�~1/2�j�{2,500�~ | |

| 15,000�~�� | �ꗥ10,000�~ | |

| �@�A�A����������ꍇ | �| |

�@�A�A�̍T���z�̍��v �����25,000�~ |

�n�k�ی����T���Ƌ��������Q�ی����T���̗������ΏۂɂȂ�ꍇ

�n�k�ی����T���Ƌ��������Q�ی����T�����A�ʁX�̌_��Ƃ��Ă���ꍇ�́A�e�ی��ɑ��čT���z���v�Z���A���̍��v���ŏI�I�ȍT���z�ƂȂ�܂��B

�������A�����ł̍T�����x�z�͂T���~�A�Z���ł̍T�����x�z��2.5���~�ł��B

����A�ϗ��^�̉Еی��Ȃǂ̂悤�ɁA�P�̌_��Œn�k�ی����T���Ƌ��������Q�ی����T���̗����ɊY������ی������܂܂�Ă���ꍇ�́A�����ꂩ�����I�����Đ\�����܂��B���̍ہA��ʓI�ɂ͕ی����T���z���傫���Ȃ�n�k�ی�����I������Ƃ悢�ł��傤�B

���l�C�̉Еی����킩��I

�n�k�ی����T���ؖ����̎擾���@

�N�������Œn�k�ی����T����\������Ƃ��́A�n�k�ی����T���ؖ������u���^�����҂̕ی����T���\�����v�Ƃ��킹�ċΖ���ɒ�o���܂��B

��������́A�n�k�ی����T���ؖ����̎擾���@�����Ă����܂��傤�B

�_��ɂ���āA�n�k�ی����T���ؖ����̎擾���@�͈قȂ�

�n�k�ی����T���ؖ��������ނŎ����@�́A�_��ɂ���āA�ȉ��̂R�ɕ������܂��B

�Еی��ƃZ�b�g�Œn�k�ی��ɉ��������ꍇ

�_���ɓ͂��ی��،��ɓY�t����Ă���

�ی����Ԃ̓r���Œn�k�ی���t�т����ꍇ

���r�t�ѕی��،��i���j�ɓY�t����Ă���A�������̓n�K�L�œ͂�

�_��N�̗��N�ȍ~

�ی��_��p���i���j�ɓY�t����Ă���A�������̓n�K�L�œ͂�

- �ی���Ђɂ���Ė��͈̂قȂ�܂��B

�n�K�L�̏ꍇ�́A10������Ɍ_�Ă���ی���Ђ���͂��܂��B

�������A�n�k�ی����T���ؖ����������ꍇ�́A�������Ă���ی���Ђ̐�p�T�C�g�Ȃǂ���Ĕ��s���˗��A�܂��͕ی���Ђɖ₢���킹�Ă��������B

�n�k�ی����T���ؖ�����d�q���s�Ŏ擾����

�n�k�ی����T���ؖ����́A�ی���Ђ���X���œ͂��ȊO�ɁA�d�q���s�ɂ��擾���\�ł��B

�y�Ζ��悪�d�q��o�ɑΉ����Ă���ꍇ�z

�Ζ��悪�N�������̓d�q��o�ɑΉ����Ă���ꍇ�́A�擾�����d�q�I�T���ؖ����i���P�j���o���܂��B

��o���@�́A���O�Ƀ_�E�����[�h�����N���\�t�g�i�N�������T���\�����쐬�p�\�t�g�E�F�A�j�ɁA�Z���⎁���Ȃǂ̊�b���ڂ���͂��܂��B

�����āA�擾�����T���ؖ����̓d�q�f�[�^���C���|�[�g�i�ی����T���z���������́j���āA�N�������\�����̓d�q�f�[�^���쐬���܂��B���������N�������\�����̃f�[�^�ƍT���ؖ����̃f�[�^�����킹�āA�Ζ���ɑ��M���܂��B

�Ȃ��A���p����N���\�t�g�́A�Ζ���̎w���ɏ]���A���߂�ꂽ�\�t�g�ō쐬���Ă��������B���Œ��������[�X���Ă���N���\�t�g���g�p����ꍇ�́A�u�N�������T���\�����쐬�p�\�t�g�E�F�A�_�E�����[�h�i���Œ��j�v����_�E�����[�h�ł��܂��B

- �P �]���̒n�k�ی����T���ؖ����Ɠ������e���L�ڂ����d�q�f�[�^�iXML�t�@�C���j�̍T���ؖ���

�y�Ζ��悪�d�q��o�ɑΉ����Ă��Ȃ��ꍇ�z

�Ζ��悪�d�q�f�[�^�̒�o���t���Ă��Ȃ��ꍇ�́A�擾�����d�q�I�T���ؖ��������̂܂܈�����Ďg�p���邱�Ƃ͂ł��܂���B

�܂��A���Œ������Ă���uQR�R�[�h�t�ؖ������쐬�V�X�e���v�ŁAQR�R�[�h�t�T���ؖ����i���Q�j���쐬���܂��B�쐬����QR�R�[�h�t�T���ؖ�����������A�u���^�����҂̕ی����T���\�����v�Ƃ��킹�ċΖ���ɒ�o���܂��B

�ڂ�����o���@�Ȃǂ́A���Œ��̃z�[���y�[�W���uQR�R�[�h�t�ؖ����ȂǍ쐬�V�X�e���ɂ��āv�����m�F���������B

- �Q �d�q�I�T���ؖ�����PDF�t�@�C���ɕϊ������T���ؖ���

��������́A�d�q���s�ɂ��R�̎擾���@���A�菇�ƂƂ��ɏЉ�܂��B

- �ی���Ђ̃}�C�y�[�W�𗘗p�����d�q���s

- �ی����T���ؖ������s�T�[�r�X�𗘗p�����d�q���s

- �}�C�i�|�[�^���A�g�ɂ��d�q�f�[�^�̎����擾

�ی���Ђ̃}�C�y�[�W�𗘗p�����d�q���s

1.�ی���Ђ̃z�[���y�[�W�ɂ���A���q���܃y�[�W�A�}�C�y�[�W�Ȃǂ̐�p�T�C�g�Ƀ��O�C��

2.�d�q�I�T���ؖ������_�E�����[�h

�ی����T���ؖ������s�T�[�r�X�𗘗p�����d�q���s

1.���Q�ی���Ђ������ō\�z�����u�ی����T���ؖ������s�T�[�r�X�v�̃g�b�v�y�[�W���烍�O�C��

2.�_��̏،��ԍ���������ʂœ��͂��A�d�q�I�T���ؖ������_�E�����[�h

�ی����T���ؖ������s�T�[�r�X�̗��p�ɂ́AID�o�^�A�p�X���[�h�̔��s���K�v�ł��B

�܂��A�}�C�i���o�[�J�[�h�𗘗p�����d�q���s���\�ł��B

�}�C�i�|�[�^���A�g�ɂ��d�q�f�[�^�̎����擾

�}�C�i�|�[�^���A�g�Ƃ́A�ی���Ђ�����n�k�ی����T���ؖ����̃f�[�^���A�}�C�i�|�[�^����ʂ��ĔN���\�t�g�Ɏ������͂���@�\�ł��B�������A���̋@�\�́A�Ζ��悪�d�q�f�[�^�̒�o������Ă���ꍇ�݂̂ƂȂ�܂��B

��������́A�}�C�i�|�[�^���A�g�𗘗p���邽�߂̎��O�����ɂ��āA�ȉ��̇@�`�C�Ő������܂��B���Œ��́u�}�C�i�|�[�^���A�g���݃y�[�W�v�����킹�Ă��m�F���������B

�Ȃ��A�}�C�i�|�[�^���A�g�ɑΉ����Ă���ی���Ђ́A���Œ��́u�}�C�i�|�[�^���A�g�\�ȍT���ؖ��������s��̈ꗗ�v�Ŋm�F�ł��܂��B

�}�C�|�[�^���A�g�œd�q�f�[�^���擾�����ꍇ�A���N�ȍ~�A�ȉ��A�`�C�̐ݒ�͕s�v�ł��B

�@ �}�C�i���o�[�J�[�h�̓ǂݎ��@��̏���

�E�}�C�i���o�[�J�[�h��ǂݎ�邽�߂�IC�J�[�h���[�_���C�^�A�܂��̓}�C�i���o�[�J�[�h�Ή��̃X�}�[�g�t�H���i���P�j��p��

- �P �Ή��@��́A�u���I�l�F�T�[�r�X�|�[�^���T�C�g�v�Ŋm�F

�A �}�C�i�|�[�^�����J�݁iIC�J�[�h���[�_���C�^�A�܂��͑Ή��̃X�}�z�𗘗p�j

�E�}�C�i�|�[�^���ɃA�N�Z�X���A���p�ғo�^�i���Q�j���s��

- �Q �J�ݕ��@�̏ڍׂ́u�}�C�i�|�[�^���v���m�F

�B �}�C�i�|�[�^���Ɩ��ԑ��B�T�[�r�X��A�g

�E�}�C�i�|�[�^������u�����ƂȂ���v�@�\�𗘗p���A���ԑ��B�T�[�r�X�i���R�j�̃A�J�E���g���J��

- �R ���Ԋ�Ƃ����Ă���C���^�[�l�b�g��ɁA�l��p�̃|�X�g���쐬���A���g���Ẵ��b�Z�[�W��^�[������T�[�r�X

�C ���ԑ��B�T�[�r�X�̃A�J�E���g��o�^

�E�_�Ă���ی���Ђ̃z�[���y�[�W���疯�ԑ��B�T�[�r�X�ցA�T���ؖ����Ȃǂ̃f�[�^���͂��悤�ɐݒ�i���S�j

- �S ���@�́A�ی���Ђɂ���ĈقȂ�

�N�������̓d�q���ŁA�T���ؖ����̕�����\���̎�Ԃ��y���ł���

�ی����T���ؖ����̓d�q���s�ɂ��Đ������܂������A�Ō�ɁA�N�������̎葱�����d�q������邱�Ƃ̃����b�g���Љ�܂��B

�P�ڂ́A�ی����T���\�����ւ̋L����T���z�̌v�Z�Ȃǂ��ȗ��ł��邱�Ƃł��B

�N���\�t�g�ɓd�q�f�[�^����荞�ނ��ƂŁA�N�������T���\�����ւ̋L����T���z�̌v�Z���A�N���\�t�g�������I�ɍs���܂��B

�Q�ڂ́A�T���ؖ����̕�����h���邱�Ƃł��B

�n�K�L�Ȃǂ̏��ނ��s�v�ɂȂ邽�߁A�����̃��X�N���Ȃ��Ȃ�A���������ꍇ�̕ی���Ђւ̍Ĕ��s���˗������Ԃ��Ȃ��Ȃ�܂��B

�������A�ی����T���ؖ������s�T�[�r�X��}�C�i�|�[�^���𗘗p���ēd�q�f�[�^���擾�����ꍇ�́A���N�x�ȍ~�A�n�K�L�Ȃǂ̏��ނŕی����T���ؖ��������s����܂���B

���ނŎ擾�������ꍇ�́A���ӂ��K�v�ł��B

���Ȃ��̕ی����͂�����H

�Еی��̓l�b�g�Ŕ�r���������߁I

���i.com�ی��ł͉Еی��̕ی������ȒP�Ɍ��ς���ł��܂��B

�Еی��̋L���ꗗ

�Еی��̑I�ѕ�

���R�ЊQ�̕ی�

�Еی��@�֘A���W�E�L��

- �؉Ɛl�������ĂȂɁH �Ȃ��Ƃ����Ƃ��ɂ͕ی��ɓ���Ȃ��Ƃ����Ȃ��́H

- ���R���J�R��́A�Еی��ŕ⏞�����́H

- �ƂɉЕی��͕K�v�H

- �Еی��͔N�������ŏ����T��������H

- �����ꂽ��Еی��ŕ⏞����܂����H

- �Еی��œ����Q�̕⏞�͂���܂����H

- �}���V�����Œn�k�ی��͕K�v�ł����H

- �Еی��������ی��Ɠ����悤�Ɍ��������K�v�H�Еی��̐�ւ��͂ł���́H

- ���L���`�ŏZ��[����g�ꍇ�̉Еی��̌_��̎d��

- �u�d�C�I�E�@�B�I���̓���v�͂ǂ̂悤�Ȏ��ɕ⏞�����H

�ڎ�

���̋L���̊֘A�R���e���c

- �Еی��͔N�������ŏ����T�������Ȃ�

- �n�k�ی��͔N�������ŏ����T��������

- �n�k�ی����T���̍T�����x�z

- �n�k�ی����T���ؖ����̎擾���@